Eurobank: Αυξημένη κερδοφορία στο πρώτο τρίμηνο

Αυξημένη κερδοφορία παρουσίασε η Eurobank με τα καθαρά κέρδη του πρώτου τριμήνου του 2019 να φτάνουν τα 27 εκατ. ευρώ, με την τράπεζα να γνωστοποιεί πως έχει λάβει προσφορές για τις δυο μεγάλες τιτλοποιήσεις.

Το 2019 αποτελεί χρονιά ορόσημο για τη Eurobank καθώς υλοποιείται εντός του χρονοδιαγράμματος το σχέδιο μετασχηματισμού και επιτάχυνσης της μείωσης των μη εξυπηρετούμενων ανοιγμάτων.

Η 1η φάση του σχεδίου έχει ήδη ολοκληρωθεί με επιτυχία με τη συγχώνευση της Grivalia, η οποία ενισχύει σημαντικά την κεφαλαιακή θέση της Τράπεζας, αποφέρει αξία στους μετόχους και επιτρέπει την ταχύτερη εξυγίανση του χαρτοφυλακίου χορηγήσεων.

Το σχέδιο επιτάχυνσης, που αποτελεί τη 2η φάση, είναι σε πλήρη εξέλιξη. Ειδικότερα, έχουν ληφθεί δεσμευτικές προσφορές για την τιτλοποίηση 2 δισ. ευρώ στεγαστικών δανείων και μη δεσμευτικές προσφορές για την τιτλοποίηση 7,5 δισ. ευρώ δανείων και την πώληση ποσοστού της θυγατρικής εταιρίας FPS, που διαχειρίζεται τα NPEs.

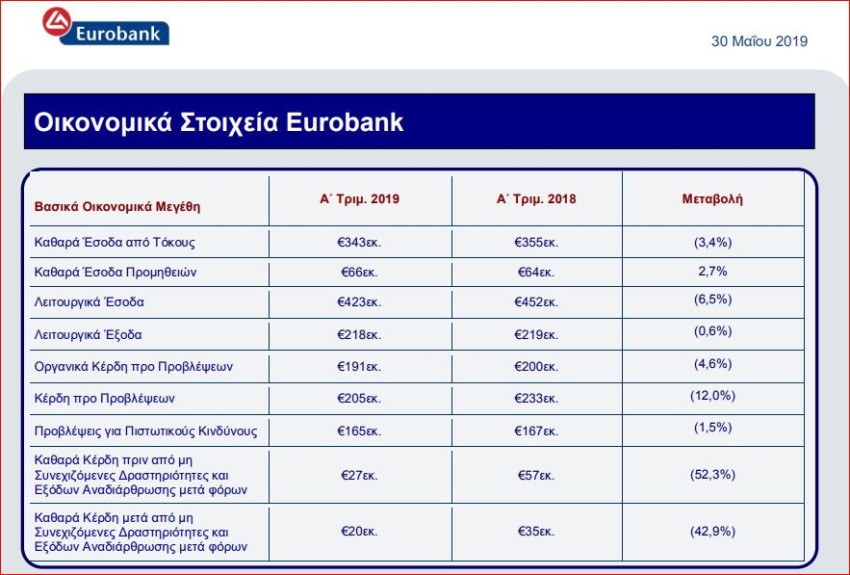

Σε λειτουργικό επίπεδο, οι επιδόσεις της Τράπεζας ήταν θετικές το Α ́ τρίμηνο 2019, με τα καθαρά κέρδη σε ενοποιημένο επίπεδο να διαμορφώνονται σε 27 εκ. ευρώ Πιο αναλυτικά:

Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε 343 εκ. ευρώ και ήταν μειωμένα κατά 3,4% σε ετήσια βάση.

Τα καθαρά έσοδα από αμοιβές και προμήθειες ενισχύθηκαν κατά 2,7% έναντι του αντίστοιχου τριμήνου 2018 και ανήλθαν σε 66εκ. ευρώ, λόγω υψηλότερων εσόδων προμηθειών από τις εργασίες του Δικτύου καταστημάτων.

Τα οργανικά έσοδα διαμορφώθηκαν σε 409 εκ. ευρώ, έναντι 419 εκ. ευρώ το Α ́ τρίμηνο 2018., ενώ τα συνολικά έσοδα υποχώρησαν σε 423 εκ. ευρώ, από 452 εκ. ευρώ το αντίστοιχο περυσινό τρίμηνο, κυρίως λόγω χαμηλότερων εσόδων από συναλλακτικές και λοιπές δραστηριότητες.

Οι Λειτουργικές δαπάνες μειώθηκαν κατά 0,6% στον Όμιλο και 2,1% στην Ελλάδα έναντι του Α ́ τριμήνου 2018.

Τα οργανικά κέρδη προ προβλέψεων υποχώρησαν κατά 4,6% σε ετήσια βάση σε 191 εκ ευρώ. και τα συνολικά κέρδη προ προβλέψεων κατά 12% σε 205 εκ. ευρώ.

Ο σχηματισμός των νέων μη εξυπηρετούμενων ανοιγμάτων (NPE formation) ήταν αρνητικός κατά 115 εκ. ευρώ το Α ́ τρίμηνο 2019. Ο δείκτης των NPEs μειώθηκε κατά 30 μονάδες βάσης έναντι του Δ ́ τριμήνου 2018 σε 36,7%. Τα συνολικά NPEs μειώθηκαν κατά 150 εκ. ευρώ το Α ́ τρίμηνο 2019 και η κάλυψη των NPEs από τις σωρευτικές προβλέψεις αυξήθηκε κατά 60 μονάδες βάσης σε 53,8%.

Οι προβλέψεις επισφαλών απαιτήσεων μειώθηκαν κατά 1,5% έναντι του Α ́ τριμήνου 2018 σε 165εκ. ευρώ και αντιστοιχούσαν σε 182 μονάδες βάσης επί των μέσων χορηγήσεων. Οι δραστηριότητες στο εξωτερικό παρέμειναν σταθερά κερδοφόρες, με τα καθαρά κέρδη νσ αυξάνονται κατά 7,6% σε ετήσια βάση και να ανέρχονται σε 36 εκ. ευρώ το Α ́ τρίμηνο 2019.

Οι δείκτες CET1 και συνολικής κεφαλαιακής επάρκειας (CAD), pro-forma για τη συγχώνευση με τη Grivalia, διαμορφώθηκαν σε 15,7% και 18,2% αντίστοιχα, έναντι δεικτών CET1 OCR 10,25% και CAD OCR 13,75% για το 2019.

Οι χορηγήσεις και οι καταθέσεις πελατών αυξήθηκαν έναντι του Δ ́ τριμήνου 2018 κατά 54 εκ. ευρώ και 340 εκ. ευρώ αντίστοιχα, ενώ ο δείκτης χορηγήσεων προς καταθέσεις βελτιώθηκε περαιτέρω σε 91,7%, από 92,6% στο τέλος του 2018.

Με αφορμή τα αποτελέσματα του πρώτου τριμήνου ο Διευθύνων Σύμβουλος της Eurobank, Φωκίων Καραβία τόνισε: "Η πλήρης υλοποίηση του επιταχυνόμενου σχεδίου μας για την εξυγίανση του ισολογισμού μας εντός των χρονοδιαγραμμάτων παραμένει η πρώτη μας προτεραιότητα. Η συγχώνευση με τη Grivalia, που αποτελεί το πρώτο ορόσημο στον οδικό μας χάρτη, ολοκληρώθηκε πρόσφατα χωρίς καμία καθυστέρηση. Με τη συγχώνευση ο συνολικός δείκτης CAD ανέρχεται στο 18,2%, ποσοστό που είναι το υψηλότερο στον κλάδο, και που θα λειτουργήσει ως εφαλτήριο για τις υπόλοιπες πρωτοβουλίες που έχουμε ανακοινώσει. Σχετικά με τα επόμενα βήματα, έχουμε λάβει δεσμευτικές προσφορές για την τιτλοποίηση μη εξυπηρετούμενων στεγαστικών δανείων (με την κωδική ονομασία Pillar) ύψους περίπου €2 δισ. καθώς και μη δεσμευτικές προσφορές για την πρώτη τιτλοποίηση μη εξυπηρετούμενων ανοιγμάτων διαφόρων χαρτοφυλακίων ύψους περίπου 7,5 δισ. ευρώ (με την κωδική ονομασία Cairo) και για την πώληση πλειοψηφικού ποσοστού στην FPS, που είναι η κορυφαία εταιρεία διαχείρισης μη εξυπηρετούμενων δανείων στην ελληνική αγορά. Επιπροσθέτως, ο οίκος DBRS, ανακοίνωσε προσωρινή αξιολόγηση για τις ομολογίες ανώτερης διαβάθμισης του χαρτοφυκαλίου Pillar, καθιστώντας έτσι τη συγκεκριμένη συναλλαγή την πρώτη ελληνική συναλλαγή τιτλοποίησης μη εξυπηρετούμενων ανοιγμάτων που διαθέτει δημόσια αξιολόγηση. Έχοντας εξασφαλίσει έντονο επενδυτικό ενδιαφέρον κινούμαστε προς την επόμενη φάση, να λάβουμε δηλαδή δεσμευτικές προσφορές για το Cairo και την FPS εντός του Ιουλίου και να επιλέξουμε τον προτιμώμενο πλειοδότη και για τις τρεις συναλλαγές.

Τα αποτελέσματα μας στο πρώτο τρίμηνο του 2019 είναι υποστηρικτικά των προσπαθειών μας. Η Τράπεζα βρίσκεται σε μια σταθερή πορεία κερδοφορίας, με προ – προβλέψεων κέρδη στα 205 εκατ. ευρώ και καθαρά κέρδη 27 εκατ. ευρώ στο τρίμηνο, παρά τις συνεχιζόμενες προκλήσεις. Η ρευστότητα εξακολούθησε να βελτιώνεται καθώς η καταθετική μας βάση αυξήθηκε κατά 340 εκατ. ευρώ κυρίως από την ελληνική αγορά αλλά και τις διεθνείς μας δραστηριότητες που έχουν σταθερή συμβολή στην κερδοφορία της Τράπεζας. Σχετικά με το απόθεμα των μη εξυπηρετούμενων ανοιγμάτων (NPEs), το συνολικό χαρτοφυλάκιο μειώθηκε κατά 150 εκατ. ευρώ καθώς συνεχίζεται ο αρνητικός σχηματισμός, οδηγώντας, το σχετικό δείκτη NPE κάτω από τα επίπεδα του 36,7%, που αποτελεί το χαμηλότερο ποσοστό στον ελληνικό κλάδο, και το δείκτη κάλυψης στο 53,8%.

Στηριζόμενοι στις επιδόσεις μας, είμαστε βέβαιοι ότι θα είμαστε σε θέση να ανταποκριθούμε σε όλες τις πτυχές του σχεδίου μας εντός του χρονοδιαγράμματος που έχουμε βάλει και να αποκαταστήσουμε όλους τους βασικούς δείκτες της Τράπεζας σε επίπεδα συγκρίσιμα με εκείνα των αντίστοιχων ευρωπαϊκών τραπεζών, στο τέλος του 2021, σύμφωνα με το στόχο μας. Καθώς το σχέδιο για την εξυγίανση του ισολογισμού μας θα εκτελείται βάσει προγραμματισμού, θα επικεντρωνόμαστε σταδιακά ολοένα περισσότερο προς τη χρηματοδότηση της οικονομίας, την αύξηση των χορηγήσεων, την ανάπτυξη εργασιών σε όλα τα πεδία που υποστηρίζουν τα έσοδα από προμήθειες και τον περαιτέρω περιορισμό του λειτουργικού κόστους."