Σε εγρήγορση για τον κίνδυνο νέων «κόκκινων» δανείων

Το σοκ της πανδημίας δεν δημιούργησε μια νέα γενιά “κόκκινων” δανείων, όπως φοβούνταν αρχικά τραπεζίτες και παράγοντες της αγοράς. Κάποιοι υπολόγιζαν μάλιστα ότι θα “έσκαγαν” καμιά 15αριά δισ ευρώ δάνεια επιχειρήσεων και νοικοκυριών, ωστόσο εκ του αποτελέσματος φαίνεται ότι το “πακέτο” των 43 δισ ευρώ λειτούργησε ως αμορτισέρ. Οι νέες αρνητικές εξελίξεις πιθανώς να αλλάξουν τα δεδομένα.

“Σε ένα δυσμενές μακροοικονομικό περιβάλλον με υψηλό πληθωρισμό και κάμψη της ζήτησης, θα μπορούσε να ανακοπεί η πτωτική πορεία της ανεργίας και να δημιουργηθεί μια νέα γενιά μη εξυπηρετούμενων δανείων, με αποτέλεσμα να επηρεαστούν δυσμενώς τα μεγέθη των ελληνικών τραπεζών”, κρούει τον κώδωνα του κινδύνου η Τράπεζα της Ελλάδας, εκφράζοντας έτσι τον προβληματισμό της για το τι θα μπορούσε να σημαίνει για τις τράπεζες η επιβεβαίωση των πιο “μαύρων” σεναρίων, που δημοσιοποιούνται, πλέον, σε καθημερινή βάση και βυθίζουν στα “κόκκινα” τις αγορές.

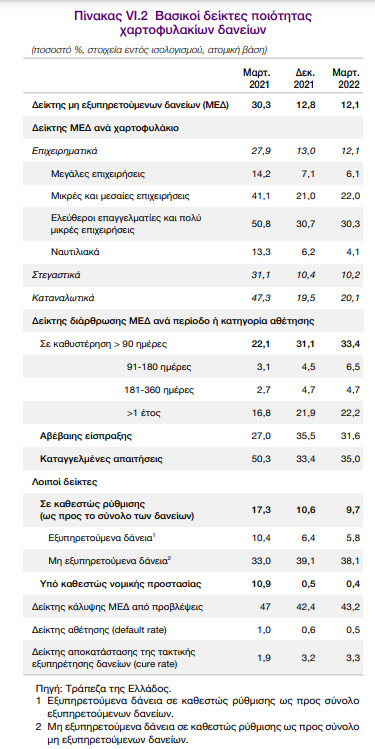

Πώς έχει η κατάσταση αυτήν τη στιγμή; Στο τέλος του πρώτου τριμήνου, τα μη εξυπηρετούμενα δάνεια (ΜΕΔ) ανήλθαν σε 17,7 δισεκ. ευρώ, μειωμένα κατά 0,7 δισεκ. ευρώ συγκριτικά με το τέλος του Δεκεμβρίου και κατά περίπου 91 δισεκ. ευρώ έναντι του Μαρτίου του 2016, όταν είχε καταγραφεί και το υψηλότερο επίπεδο ΜΕΔ. Ο λόγος των “κόκκινων” προς το σύνολο των δανείων αποκλιμακώθηκε περαιτέρω (Μάρτιος 2022: 12,1%, Δεκέμβριος 2021: 12,8%), αλλά παρέμεινε υψηλός, καθώς, σύμφωνα με στοιχεία της Ευρωπαϊκής Αρχής Τραπεζών, στο τέλος του Δεκεμβρίου του 2021 ο αντίστοιχος δείκτης σε επίπεδο ΕΕ ανήλθε σε μόλις 2%.

Τα 3/4 περίπου των “κόκκινων” δανείων αφορούν σε επιχειρηματικά δάνεια, το 1/5 περίπου στεγαστικά και το υπόλοιπο καταναλωτικά. Επίσης, περίπου ισόποση είναι η κατανομή μεταξύ δανειακών συμβάσεων που έχουν ήδη καταγγελθεί από τις τράπεζες, δανείων αβέβαιης είσπραξης (“unlikely to pay”) και δανείων σε καθυστέρηση μεγαλύτερη των 90 ημερών τα οποία δεν έχουν ακόμη καταγγελθεί.

Μείωση του δείκτη ΜΕΔ παρατηρήθηκε στις περισσότερες κατηγορίες χαρτοφυλακίων, ωστόσο καταγράφηκε αύξηση στις μικρές και μεσαίες επιχειρήσεις και στα καταναλωτικά δάνεια. Ένα επιπλέον στοιχείο που έχει ενδιαφέρον είναι ότι στο τέλος του Μαρτίου περίπου 38% του συνόλου των ΜΕΔ συνδεόταν με ρυθμίσεις, ενώ επισημαίνεται ότι υψηλό ποσοστό των δανείων που τίθενται σε καθεστώς ρύθμισης εμφανίζει πάλι καθυστέρηση σε σχετικά σύντομο χρονικό διάστημα μετά τη συνομολόγηση της ρύθμισης. Από την άλλη πλευρά, υποχώρηση εμφανίζει το ποσοστό των δανείων που έχουν υπαχθεί σε καθεστώς νομικής προστασίας.

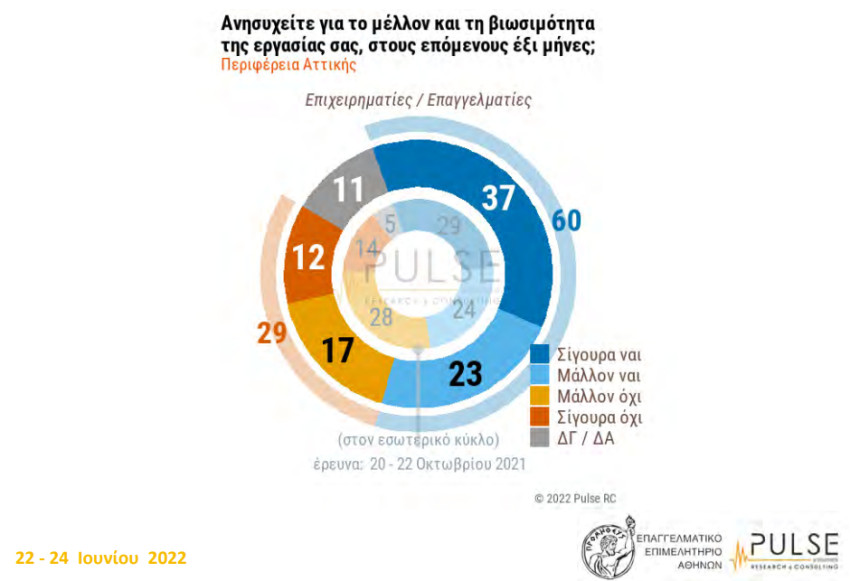

Την έντονη ανησυχία τους για τις εξελίξεις στο πεδίο της οικονομίας εκφράζουν επαγγελματίες και εργαζόμενοι, στην κυλιόμενη έρευνα του Επαγγελματικού Επιμελητηρίου Αθηνών.

Περίπου αντίστοιχη εικόνα με την προηγούμενη έρευνα του Οκτωβρίου εμφανίζει ο ιδιωτικός τομέας (υπάλληλοι και αυτοαπασχολούμενοι) στον δείκτη ανησυχίας για το μέλλον και τη βιωσιμότητα της εργασίας τους, τους επόμενους έξι μήνες: 48% ανησυχούν (από 51%) - 42% δεν ανησυχούν (από 43%). Στον χώρο των επαγγελματιών και των επιχειρήσεων όμως η ανησυχία έχει μεγαλώσει αξιόλογα: 60% ανησυχούν (από 53%) - 29% δεν ανησυχούν (από 32%).

Αντίστοιχη εικόνα αποτυπώνεται και στον δείκτη αισιοδοξίας/απαισιοδοξίας για την ελληνική οικονομία, στο σύνολο των κατοίκων της Περιφέρειας Αττικής. Στο ερώτημα πως αντιμετωπίζουν την πορεία της ελληνικής οικονομίας τους επόμενους μήνες απαντούν: 31% αισιόδοξα (από 40%) - 68% απαισιόδοξα (από 58%)

Ενέργεια (ηλεκτρικό ρεύμα, καύσιμα, θέρμανση) με σχεδόν έξι στους δέκα συμμετέχοντες και βασικά αγαθά (φαγητό, τρόφιμα, ποτά, super market) με τρεις στους δέκα, είναι οι δύο κατηγορίες εξόδων που προβληματίζουν σήμερα περισσότερο (έως σχεδόν αποκλειστικά, αφού οι υπόλοιπες κατηγορίες καταγράφουν μονοψήφια ποσοστά) τα ελληνικά νοικοκυριά. Το ποσοστό ανησυχίας για την ενέργεια είναι σχεδόν διπλάσιο από το αντίστοιχο των βασικών αγαθών.