ΟΤΕ: 500 εκατ. από το ομόλογο με ετήσιο κουπόνι 0,875%

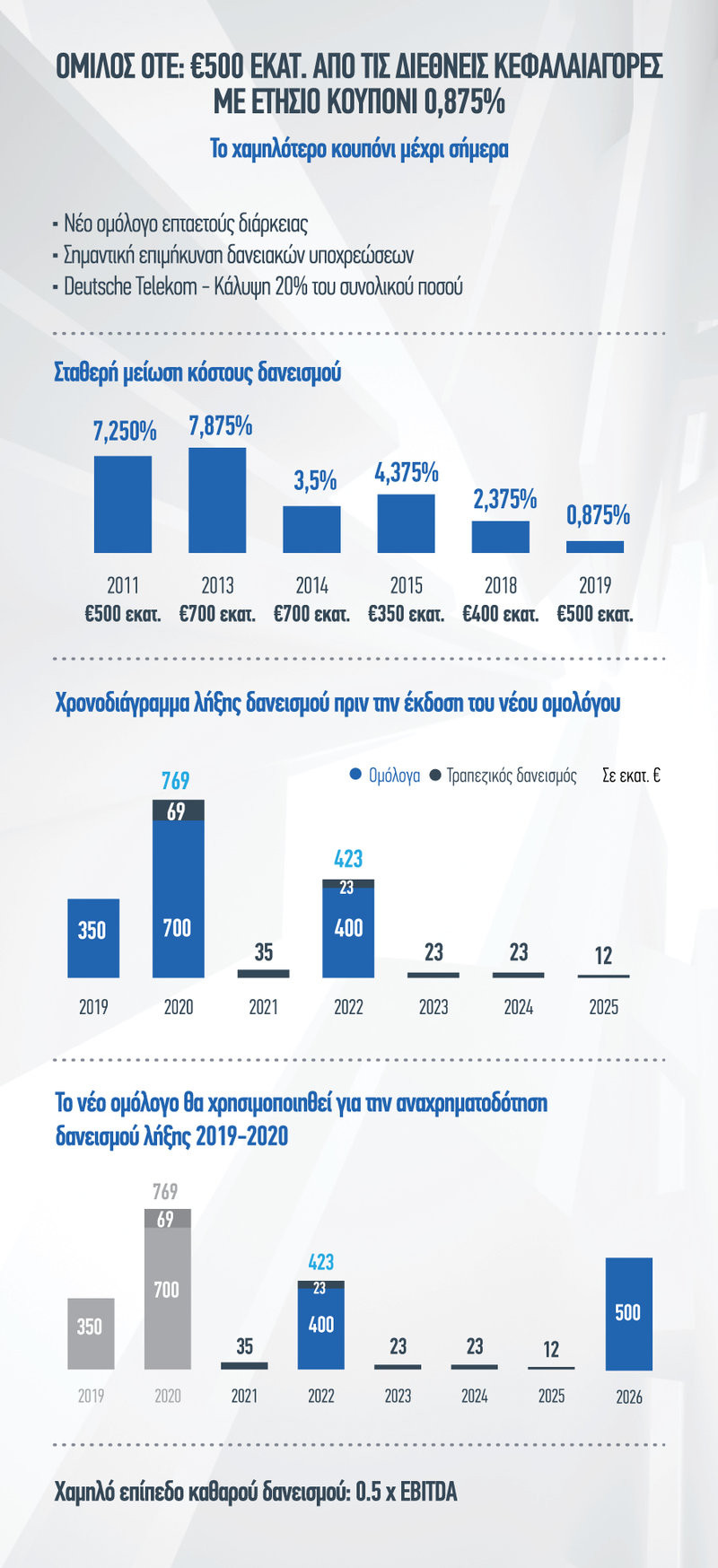

O Οργανισμός Τηλεπικοινωνιών της Ελλάδος Α.Ε. («ΟΤΕ»), ανακοινώνει ότι ο Όμιλος ΟΤΕ άντλησε €500 εκατ. από τις διεθνείς αγορές με την ολοκλήρωση, χθες, της διαδικασίας βιβλίου προσφορών (bookbuilding) για την έκδοση νέου ομολόγου επταετούς διάρκειας.

Η σημαντική ζήτηση για το ομόλογο επέτρεψε χαμηλή τιμολόγηση, με το κουπόνι να διαμορφώνεται τελικά σε 0,875% ετησίως, το χαμηλότερο που έχει εκδώσει ο Όμιλος ΟΤΕ μέχρι σήμερα.

Ο Όμιλος ΟΤΕ επιτυγχάνει σημαντική βελτίωση του χρηματοπιστωτικού του προφίλ, μέσω της της επιμήκυνσης των υφιστάμενων δανειακών υποχρεώσεών του με πολύ χαμηλότερο χρηματοδοτικό κόστος.

Στην έκδοση ομολογιακού δανείου από τον ΟΤΕ συμμετείχε και η Deutsche Telekom, καλύπτοντας το 20% του συνολικού ποσού. Με τον τρόπο αυτό, η DT στηρίζει τη βιώσιμη ανάπτυξη του Ομίλου και δείχνει την εμπιστοσύνη στις προοπτικές της ελληνικής οικονομίας και του ΟΤΕ.

Ο Πρόεδρος και Διευθύνων Σύμβουλος του Ομίλου ΟΤΕ, κ. Μιχάλης Τσαμάζ, δήλωσε σχετικά: «Η έκδοση αυτή αποτελεί ορόσημο στην ιστορία του Ομίλου ΟΤΕ, καθώς πρόκειται για το χαμηλότερο κουπόνι που έχει επιτευχθεί μέχρι σήμερα. Δείχνει την εμπιστοσύνη στην εταιρεία και την ελληνική οικονομία. Καταδεικνύει ότι οι υγιείς επιχειρήσεις που δραστηριοποιούνται στην Ελλάδα μπορούν να έχουν πρόσβαση με ευνοϊκούς όρους στις διεθνείς αγορές ανοίγοντας ένα νέο κεφάλαιο στην επιχειρηματικότητα της Ελλάδας».

Ο Chief Officer Χρηματοοικονομικών Θεμάτων Ομίλου ΟΤΕ, κ. Μπάμπης Μαζαράκης, τόνισε: «H τιμολόγηση που πετύχαμε και η υψηλή ζήτηση για το ομόλογο αντικατοπτρίζουν την υγιή πορεία και τις προοπτικές του Ομίλου ΟΤΕ. Με την επιτυχημένη ομολογιακή έκδοση αναχρηματοδοτούμε μέρος του δανεισμού μας με πολύ ευνοϊκούς όρους και μειώνουμε σημαντικά το χρηματοδοτικό μας κόστος. Με στέρεες οικονομικές βάσεις και όχημα την τεχνολογία και την καινοτομία, θα συνεχίσουμε να φτιάχνουμε έναν κόσμο καλύτερο για όλους».

Το νέο ομόλογο θα εκδοθεί από την OTE plc με την εγγύηση της ΟΤΕ ΑΕ, στο πλαίσιο του υφισταμένου Προγράμματος Έκδοσης Μεσομακροπρόθεσμων Ομολόγων που διέπεται από το αγγλικό δίκαιο. Το ομόλογο θα είναι εισηγμένο στο Χρηματιστήριο του Λουξεμβούργου. Η εκκαθάριση θα πραγματοποιηθεί στις 24 Σεπτεμβρίου 2019.

Την έκδοση του ομολόγου ανέλαβαν από κοινού ως Joint Bookrunners / Lead Managers οι τράπεζες BNP Paribas και Goldman Sachs International και ως Co–Managers οι τράπεζες Alpha Bank, Εθνική Τράπεζα της Ελλάδος, Eurobank Ergasias και Τράπεζα Πειραιώς.