Ποδαρικό με έκδοση ομολόγου

Η Ελλάδα θα κρατηθεί μακριά από τον συνωστισμό, που θα προκαλέσουν στις αγορές τις δύο πρώτες εβδομάδες του Ιανουαρίου οι «μεγάλοι», βάζοντας πλώρη για την πρώτη έκδοση ομολόγου του 2021 στις δύο τελευταίες εβδομάδες του Ιανουαρίου ή το πολύ στις αρχές του Φεβρουαρίου. Το πιθανότερο σενάριο είναι ότι το… ποδαρικό θα γίνει με ένα 5ετές ομολόγο.

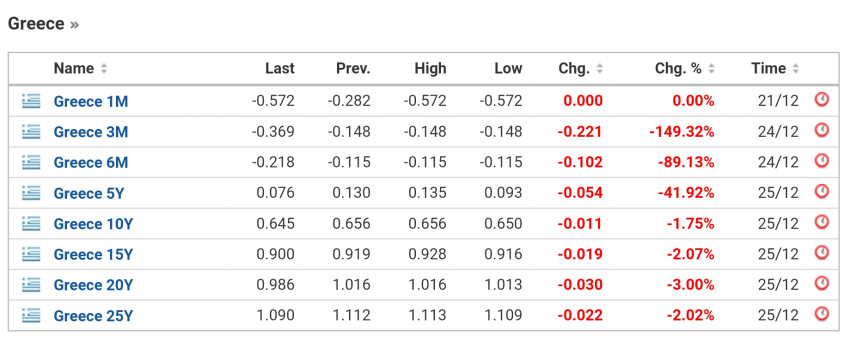

Η συζήτηση περί «ευνοϊκού κλίματος» θεωρείται μάλλον περιττή, αν ρίξει κανείς μια ματιά στις αποδόσεις των ελληνικών τίτλων και η αύρα που έδωσαν τα πρώτα εμβόλια, σίγουρα θα λειτουργήσουν τονωτικά σε μια αγορά που «διψάει» για θετικές ειδήσεις, παρά το ότι όλοι γνωρίζουν ότι το τέλος της κρίσης δεν είναι κοντά. Η ουσία είναι ότι τα επιτόκια των ελληνικών ομολόγων συμπιέζονται σε ιστορικά χαμηλά επίπεδα, αφού ακόμα και η 15ετία «παίζει» σταθερά κάτω από το 1%.

Μετά τον επιτυχημένο γύρο εκδόσεων στη διάρκεια του 2020- και μάλιστα εν μέσω πανδημίας- ο κύριος στόχος για το 2021 παραμένει η ανατροφοδότηση του «μαξιλαριού», που αυτή τη στιγμή έχει 31 δις ευρώ. Σύμφωνα με το βασικό σενάριο, στη διάρκεια των επόμενων μηνών θα αντληθούν περί τα 12 δις ευρώ από τις αγορές, ωστόσο από τη στιγμή που η ΕΚΤ θα εξακολουθήσει να αγοράζει κρατικά «χαρτιά» διατηρώντας πολύ χαμηλά το κόστος δανεισμού, θα αξιοποιηθούν όλες οι ευκαιρίες έτσι ώστε αφενός να περιοριστεί στα ελάχιστα δυνατά επίπεδα ο βραχυπρόθεσμος δανεισμός μέσω εντόκων γραμματίων αφετέρου να εξοφληθεί το ακριβότερο χρέος του ΔΝΤ. Σημειωτέον ότι η ΕΚΤ πριν εκπνεύσει το 2020 είχε «απορροφήσει» ελληνικά ομολόγα άνω των 16 δις ευρώ, δίνοντας τον τόνο για το 2021.

Η πρώτη έξοδος του 2021 θα γίνει πιθανότατα με ένα νέο 5ετές ομόλογο, που θα καλύψει έτσι ένα ακόμα σημείο της καμπύλης του Χρέους. Ωστόσο, σύμφωνα με πληροφορίες, ήδη έχουν ξεκινήσει οι διεργασίες με ξένους επενδυτές για μια πραγματικά μακροπρόθεσμη έκδοση, μια έκδοση 20ετούς ή 30ετούς ομολόγου. «Απαιτείται ειδική προετοιμασία για κάτι τέτοιο» σημειώνουν πηγές κοντά στη διαδικασία, εκτιμώντας ότι μια απόδοση της τάξης του 1,5-1,7% θα μπορούσε να αποτελέσει πόλο έλξης.

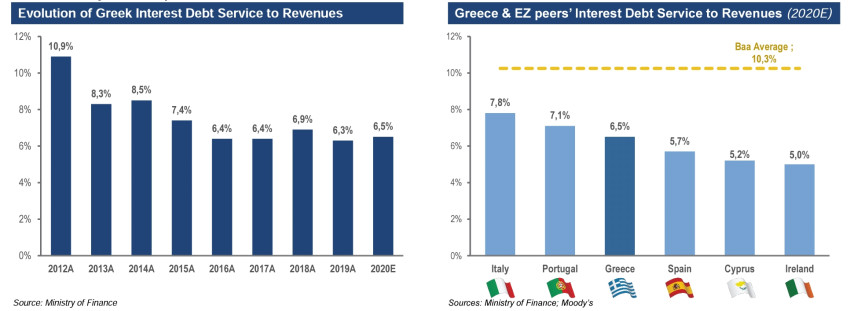

Όσον αφορά στις προοπτικές του ελληνικού Χρέους, μετά το σοκ της πανδημίας, οι ίδιες πηγές υπεραμύνονται της βιωσιμότητας του λόγω των ειδικών χαρακτηριστικών, που έχει αποκτήσει και παραπέμπουν ενδεικτικά στην αναθεώρηση- προς το καλύτερο- των εκτιμήσεων της Κομισιόν για το κόστος του νέου δανεισμού μετά το 2030. Έχοντας ξεκινήσει πάνω από το 5% και υποχωρώντας σιγά- σιγά προς την… πραγματικότητα της αγοράς, οι Ευρωπαίοι έβαλαν τον πήχη στο 3,1%, ενώ κατά μέσο όρο στο διάστημα 2030- 2060 η εκτίμηση είναι, πλέον, στο 3,4%. «Ό,τι ομόλογο μακράς διαρκείας εκδίδεται κάτω από αυτά τα επίπεδα, κάνει ακόμα πιο βιώσιμο το Χρέος» σημειώνουν οι ίδιες πηγές, παραπέμποντας και στα συγκριτικά στοιχεία που δείχνουν ότι η Ελλάδα κοντράρει, πλέον, στα ίσα τις άλλες χώρες ως προς το κόστος δανεισμού σε σχέση με τα έσοδα της.