Άνιση η μάχη με τη μεγάλη φοροδιαφυγή - Πώς ενισχύεται το εθνικό πλαίσιο με νέες ελεγκτικές μεθόδους

Όποιοι πιστεύουν ότι η φοροδιαφυγή και δη η μεγάλη, είναι εθνικό σπορ, μάλλον θα πρέπει να αναθεωρήσουν τις απόψεις τους και να ρίξουν μια ματιά στις διαβουλεύσεις που γίνονται σε διεθνείς Οργανισμούς και θεσμικά όργανα, για το πώς μπορούν να κλείσουν οι “τρύπες”.

Η αλήθεια είναι ότι αυτές οι διαβουλεύσεις “τραβάνε” περισσότερο απ’ ό,τι θα έπρεπε και πολλές φορές οι αποφάσεις υπολείπονται των αναγκών και των προσδοκιών, όπως για παράδειγμα συνέβη με το πλαίσιο για τον ελάχιστο παγκόσμιο εταιρικό φόρο. Άλλες φορές πάλι, μετά την πίεση και την κατακραυγή που προκαλούν αποκαλύψεις τύπου Panama Papers, για τη διακίνηση “μαύρου” χρήματος σε φορολογικούς παραδείσους, οι αποφάσεις που λαμβάνονται είναι πιο τολμηρές όπως το πλαίσιο για την ανταλλαγή πληροφοριών μεταξύ κρατών, με στόχο τον εντοπισμό κρυμμένων περιουσιακών στοιχείων.

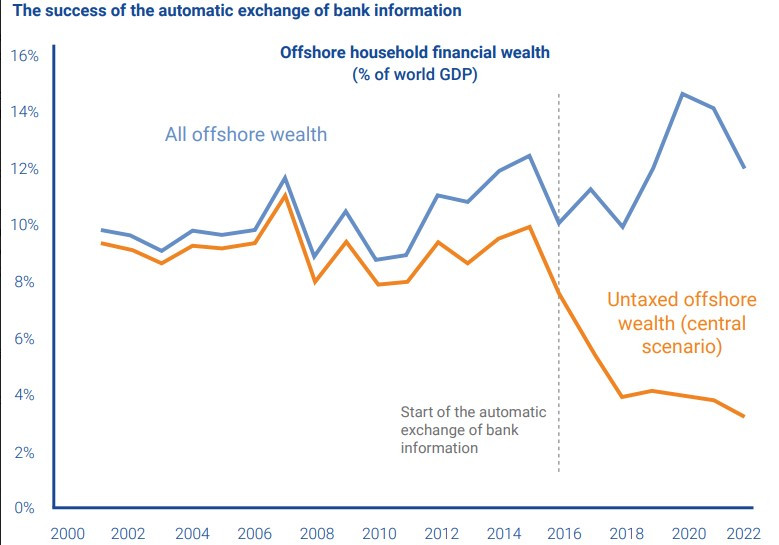

Το μόνο σίγουρο είναι ότι η παγκόσμια μάχη για τη μεγάλη φοροδιαφυγή είναι μάλλον άνιση, κρίνοντας από το γεγονός ότι περί τα 12 τρισεκατομμύρια δολάρια - το ισοδύναμο του 12% του παγκόσμιου ΑΕΠ - διακρατούνταν από νοικοκυριά σε υπεράκτιες χώρες στο τέλος του του 2022. Σημειωτέον ότι σε αυτά τα ασύλληπτα κεφάλαια, δεν περιλαμβάνονται περιουσιακά στοιχεία, όπως έργα τέχνης, χρυσός, πολυτελή σκάφη αναψυχής ή ακίνητα. Πρόκειται για ένα από τα ευρήματα της Έκθεσης για την παγκόσμια φοροδιαφυγή, που συνέταξαν πάνω από 100 ερευνητές υπό την “ομπρέλα” του EU Tax Observatory και δημοσιοποίησε στην Ελλάδα το Eteron.

Ένα από τα βασικά ευρήματα της Έκθεσης είναι ότι χάρη στην αυτόματη ανταλλαγή τραπεζικών πληροφοριών, η υπεράκτια φοροδιαφυγή μειώθηκε κατά περίπου τρεις φορές σε λιγότερο από 10 χρόνια. Πριν από το 2013, τα νοικοκυριά διατηρούσαν ποσά ίσα με το 10% του παγκόσμιου ΑΕΠ σε χρηματοοικονομικό πλούτο σε φορολογικούς παραδείσους ανά τον κόσμο, το μεγαλύτερο μέρος των οποίων δεν είχε δηλωθεί στις φορολογικές αρχές και ανήκε σε ιδιώτες υψηλού πλούτου.

Σήμερα εξακολουθεί να υπάρχει το ισοδύναμο του 10% του παγκόσμιου ΑΕΠ σε υπεράκτιο χρηματοοικονομικό πλούτο των νοικοκυριών, αλλά στο κεντρικό σενάριο μόνο το 25% περίπου αυτού διαφεύγει της φορολόγησης. Αυτή η μείωση της παράνομης συμπεριφοράς είναι μια σημαντική επιτυχία που δείχνει ότι μπορεί να σημειωθεί ταχεία πρόοδος κατά της φοροδιαφυγής, εάν υπάρχει η πολιτική βούληση για κάτι τέτοιο.

Δεν είναι, όμως, όλα ρόδινα. Κατ’ αρχάς, εξακολουθεί να είναι δυνατή η αδήλωτη κατοχή χρηματοοικονομικών περιουσιακών στοιχείων, είτε λόγω μη συμμόρφωσης των υπεράκτιων χρηματοπιστωτικών ιδρυμάτων είτε λόγω περιορισμών στο σχεδιασμό της αυτόματης ανταλλαγής τραπεζικών πληροφοριών. Επιπλέον, δεν καλύπτονται όλα τα περιουσιακά στοιχεία από την αυτόματη ανταλλαγή τραπεζικών πληροφοριών, με πιο χαρακτηριστική περίπτωση αυτή των ακινήτων.

Το μόνο σίγουρο είναι ότι οι offshore συνεχίζουν να λειτουργούν ως ασφαλές καταφύγιο για εταιρικά κέρδη. Κι από τη στιγμή που τα κέρδη αυτά είτε μένουν αφορολόγητα είτε υποφορολογούνται, προφανώς δημιουργούνται συνθήκες αθέμιτου ανταγωνισμού.

Σύμφωνα με την έρευνα, Sταθερά μεγάλα ποσά, που αφορούν σε κέρδη, μετατοπίζονται σε φορολογικούς παραδείσους: το 2022 το ποσό αυτό ανήλθε σε 1 τρισεκατομμύριο δολάρια, δηλαδή στο ισοδύναμο του 35% του συνόλου των κερδών που καταγράφουν οι πολυεθνικές εταιρείες σε χώρες εκτός αυτής όπου βρίσκεται η έδρα τους.

Οι απώλειες εταιρικών φορολογικών εσόδων που οφείλονται σ’ αυτή τη μετατόπιση είναι σημαντικές και ισοδυναμούν με σχεδόν το 10% των εταιρικών φορολογικών εσόδων που εισπράττονται παγκοσμίως. Οι αμερικανικές πολυεθνικές είναι υπεύθυνες για το 40% περίπου της παγκόσμιας μετατόπισης κερδών και οι χώρες που φαίνεται να πλήττονται περισσότερο από αυτή τη φοροδιαφυγή είναι αυτές της ηπειρωτικής Ευρώπης.

Το τρίτο βασικό εύρημα είναι ίσως το πιο αποκαρδιωτικό, καθώς αναδεικνύει την προβληματική αρχιτεκτονική ενός μέτρου, για το οποίο χύθηκαν τόνοι μελανιού και δαπανήθηκαν αμέτρητες εργατώρες, ως την τελική του μορφή.

Το 2021, περισσότερες από 140 χώρες και επικράτειες συμφώνησαν να εφαρμόσουν έναν καινοτόμο ελάχιστο φόρο της τάξης του 15% επί των κερδών των πολυεθνικών. Πρόκειται για μια εξέλιξη ορόσημο, καθώς ήταν η πρώτη φορά που μια διεθνής συμφωνία έθεσε ένα κατώτατο όριο που όριζε το πόσο χαμηλοί μπορούν να είναι ορισμένοι φόροι επί των κερδών.

Όμως, μετά την διεθνή αυτή πολιτική συμφωνία του 2021, ο παγκόσμιος ελάχιστος εταιρικός φόρος έχει αποδυναμωθεί δραματικά, καθώς υπάρχουν όλο και πιο πολλά “παραθυράκια” που επιτρέπουν μια τέτοια εξέλιξη. Ο παγκόσμιος ελάχιστος εταιρικός φόρος, με τα δεδομένα της υπάρχουσας κατάστασης, μπορεί να αποφέρει μόλις ένα μικρό μέρος των φορολογικών εσόδων που θα μπορούσαν να προκύψουν από αυτόν με βάση τις αρχές που είχαν διατυπωθεί το 2021. Συγκεκριμένα, σήμερα αποφέρει μόλις το 3% των συνολικών εσόδων από τη φορολόγηση εταιρικών εισοδημάτων, αντί για ποσοστό της τάξης του 9% που θα ήταν με επιβεβλημένο φορολογικό συντελεστή 15% και χωρίς παραθυράκια ή και αντί για πάνω από 16% αν ο επιβεβλημένος φορολογικός συντελεστής ήταν στο 20%.

Στα καθ’ ημάς, μετά από δεκαετίες ελέγχων με... χαρτί και μολύβι, οι οποίοι εκ του αποτελέσματος ήταν τουλάχιστον ανεπαρκείς αν σκεφτεί κανείς ότι ακόμα και σήμερα μιλάμε για ετήσια φοροδιαφυγή τουλάχιστον 10 δισ ευρώ, η προσδοκία είναι ότι μεταφέροντας όλες τις φορολογικές διαδικασίες και υποχρεώσεις σε ψηφιακό περιβάλλον, οι “τρύπες” αν μη τι άλλο θα περιοριστούν.

Με το νέο φορολογικό νομοσχέδιο επιχειρείται αυτή η δύσκολη μετάβαση, με υποχρεώσεις και προθεσμίες που θα αρχίσουν να “τρέχουν” από την Πρωτοχρονιά κιόλας, όπως η διασύνδεση POS- ταμειακών, η ηλεκτρονική τιμολόγηση, η ηλεκτρονική διαβίβαση στο TAXIS εσόδων- δαπανών κλπ. Σε αυτό που ποντάρουν, όμως, στην ΑΑΔΕ είναι οι νέες ελεγκτικές, αυτοματοποιημένες διαδικασίες.

Μόλις πριν από λίγες ημέρες υπογράφηκε η Απόφαση με την οποία θα ολοκληρώνονται με διαδικασίες- εξπρές τα αιτήματα ελέγχου και καταγραφής καταθέσεων και λοιπών χρηματοοικονομικών προϊόντων, ενώ με το φορολογικό νομοσχέδιο εισάγονται νέες περιπτώσεις, στις οποίες θα εφαρμόζονται έμμεσες τεχνικές, δηλαδή οι μέθοδοι που χρησιμοποιεί εδώ και χρόνια το περιβόητο IRS.

Έτσι, εφεξής, οι ελεγκτικές υπηρεσίες θα μπορούν να υπολογίζουν με συγκριτικά στοιχεία τον πραγματικό τζίρο και τις εξής περιπτώσεις:

όταν δηλώνεται ζημία σε τρία τουλάχιστον συνεχόμενα έτη και δεν προκύπτει ο τρόπος χρηματοδότησης της επιχείρησης, με τον οποίο καλύπτονται οι υποχρεώσεις της

όταν υπάρχει σημαντική αναντιστοιχία μεταξύ αγορών, πωλήσεων και αποθεμάτων

όταν ο συντελεστής μικτού κέρδους που προκύπτει από τα δηλούμενα αποτελέσματα είναι διαφορετικός από αυτόν που προκύπτει βάσει των παραστατικών αγορών και πωλήσεων.