Κεντρικές τράπεζες: Οι μειώσεις των επιτοκίων έχουν αρχίσει – Πότε θα ακολουθήσουν Fed και ΕΚΤ [γράφημα]

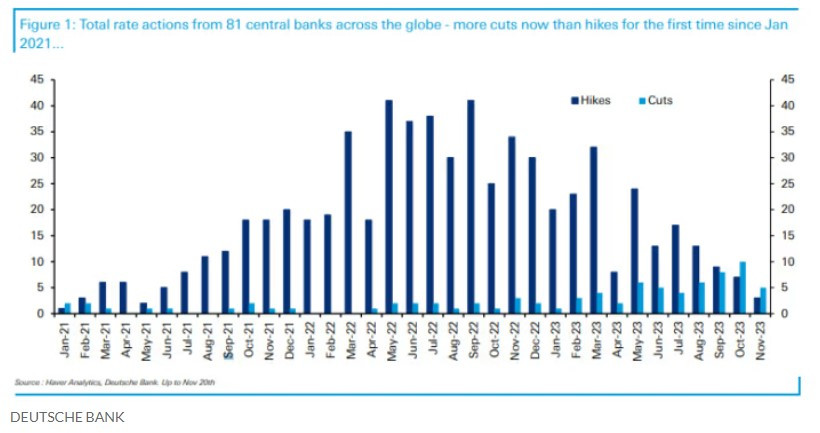

Τον τρέχοντα μήνα, για πρώτη φορά από τον Ιανουάριο του 2021, ο αριθμός των κεντρικών τραπεζών που μείωσαν τα επιτόκιά τους ξεπέρασε τον αριθμό των τραπεζών που τα αύξησαν. Το συμπέρασμα αυτό προκύπτει από την ανάλυση του Τζιμ Ριντ της Deutsche Bank, εξέλιξη-ορόσημο αναφορικά με την πορεία των επιτοκίων.

Ωστόσο, ενώ μπορεί οι μειώσεις των επιτοκίων να έχουν αρχίσει από κάποιες κεντρικές τράπεζες, οι δύο μεγαλύτερες κεντρικές τράπεζες του κόσμου, η Ομοσπονδιακή Τράπεζα των ΗΠΑ και η Ευρωπαϊκή Κεντρική Τράπεζα όχι μόνο δεν έχουν προβεί σε παρόμοιες κινήσεις, αλλά παραμένει μυστήριο το τι θα κάνουν, διαβλέποντας ότι ο πληθωρισμός παραμένει ακόμη υψηλότερα του επίσημου στόχου τους στο 2%.

Προς επίρρωση της αβεβαιότητας που περικλείει τις αποφάσεις των δύο κεντρικών τραπεζών, ήρθε η χθεσινή δημοσιοποίηση των πρακτικών της Fed, τα οποία έδειξαν ότι οι αξιωματούχοι της δεν συζητούν καν το ενδεχόμενο για μείωση των επιτοκίων τουλάχιστον στο εγγύς μέλλον.

Το πέπλο μυστηρίου που ξετυλίγεται με τις κεντρικές τράπεζες, έχει περιβάλει τους επενδυτές με ένα αίσθημα ανασφάλειας και κυρίως νευρικότητας για το πότε θα έρθουν οι πρώτες μειώσεις των επιτοκίων.

Το γεγονός ότι τον Νοέμβριο, καταγράφηκαν περισσότερες μειώσεις επιτοκίων από αυξήσεις, είναι σίγουρα μια ελπιδοφόρα εξέλιξη για τους επενδυτές που επιθυμούν οι κεντρικές τράπεζες να προκαλέσουν μια ήπια προσγείωση στην παγκόσμια οικονομία (επιβράδυνση ή στη χειρότερη μια ύφεση ήπια μορφής), σύμφωνα με τον Ριντ και τον Ντάριο Πέρκινς, αναλυτή της TS Lombard.

Ωστόσο ο Ριντ προειδοποιεί ότι οι όποιες προβλέψεις (οι οποίες συγκλίνουν σε μια πρώτη μείωση των επιτοκίων από τη Fed στα μέσα του 2024) είναι παρακινδυνευμένες, καθώς στο παρελθόν σε κάποιες περιπτώσεις διαψεύσθηκαν. Και ακόμη και αν προβλέψουν σωστά το χρονοδιάγραμμα της μείωσης των επιτοκίων, ενδεχομένως να πέσουν έξω στο θέμα της ήπια προσγείωσης της παγκόσμιας οικονομίας.

«Θα έλεγα ότι αν οι ΗΠΑ δεν εισέλθουν σε ύφεση, θα είναι δύσκολο να δούμε έναν μεγάλο επικείμενο παγκόσμιο κύκλο χαλάρωσης. Εξάλλου, ο πληθωρισμός εξακολουθεί να βρίσκεται υψηλότερα από τα επίπεδα-στόχους σε όλες τις μεγάλες οικονομίες. Ωστόσο, αν έχουμε ύφεση, τότε περιμένετε μια τεράστια ανατροπή και περισσότερες περικοπές από αυτές που τιμολογεί η αγορά», επισημαίνει ο Ριντ και συμπληρώνει:

«Το ενδιαφέρον αυτή τη στιγμή είναι ότι οι μειώσεις τιμολογούνται σε ένα σενάριο ήπιας προσγείωσης. Έτσι, νομίζω ότι μπορεί να έχουν δίκιο για τους λάθος λόγους και τελικά θα δούμε περισσότερες μειώσεις από αυτές που έχουν τιμολογηθεί εξαιτίας μιας σκληρότερης προσγείωσης από αυτή που έχει προβλεφθεί. Έρχονται ενδιαφέρουσες εποχές».

Αρκετές κεντρικές τράπεζες στη Νότια Αμερική έχουν μειώσει τα επιτόκια, όπως μεταξύ άλλων οι κεντρικές τράπεζες της Βραζιλίας και του Περού. Στη Βραζιλία και το Μεξικό, οι κεντρικές τράπεζες αύξησαν τα επιτόκια πριν από τη Fed και πλέον προηγούνται και στον κύκλο μείωσής τους.

Οι επενδυτές μπορεί να θεωρούν ότι η σύσφιγξη της νομισματικής πολιτικής είναι επιβεβαίωση ότι η ήπια προσγείωση είναι σχεδόν εγγυημένη. Όμως σύμφωνα με τον Πέρκινς είναι λάθος, παρόλο που ο πληθωρισμός αποκλιμακώνεται σε όλο τον κόσμο.

«Δυστυχώς, το ταξίδι μπροστά μας παραμένει ύπουλο και τα σενάρια τόσο της σκληρής όσο και της μη προσγείωσης παραμένουν στο παιχνίδι», τονίζει ο ίδιος.

Σύμφωνα με την TS Lombard, οι επενδυτές θα πρέπει να έχουν κατά νου τρία σενάρια καθώς πλησιάζει το 2024

- Σκληρή προσγείωση: Η αδύναμη ζήτηση προκαλεί αύξηση της ανεργίας, οι δαπάνες και το καταναλωτικό κλίμα συνεχίζουν να υποχωρούν, γεγονός που με τη σειρά του ζημιώνει τα εταιρικά κέρδη και οδηγεί σε έναν ακόμη γύρο περικοπών θέσεων εργασίας. Αυτές είναι οι πραγματικές δυναμικές μιας ύφεσης -και όταν ξεκινούν, υπάρχει τεράστια αβεβαιότητα σχετικά με την ένταση και τη διάρκεια της ύφεσης, γεγονός που «σκοτώνει» τα περιουσιακά στοιχεία με ρίσκο. Ο πληθωρισμός θα χαλαρώσει τελικά, ιδίως όταν υπάρξει χαλαρότητα στην αγορά εργασίας -όμως η χαλάρωση των κεντρικών τραπεζών δεν θα σταματήσει αμέσως την επιδείνωση της οικονομίας. Το επικίνδυνο σημείο για τις αγορές βρίσκεται στο διάστημα μεταξύ της σοβαρής μακροοικονομικής επιδείνωσης και της νομισματικής αντίδρασης.

- Μαλακή προσγείωση: Ο πληθωρισμός εξατμίζεται παρά το γενικά σταθερό μακροοικονομικό περιβάλλον. Η ανεργία είναι σταθερή ή αυξάνεται συγκρατημένα, χωρίς να προκαλεί μια σκληρή προσγείωση. Οι κεντρικές τράπεζες είτε διατηρούν αμετάβλητα τα επιτόκια είτε προβαίνουν σε μια ενδιάμεση διόρθωση, επαναφέροντας τη νομισματική πολιτική σε μια πιο ουδέτερη ρύθμιση. Οι μεσοπρόθεσμοι κίνδυνοι για τον πληθωρισμό είναι τώρα περίπου ισορροπημένοι και οι κεντρικές τράπεζες δεν βιάζονται να επιστρέψουν σε νομισματική σύσφιγξη. Η ανάπτυξη επανέρχεται και ο επιχειρηματικός κύκλος συνεχίζεται, μετά από μια σύντομη διακοπή.

- Δεν υπάρχει προσγείωση: Ο πληθωρισμός είτε δεν υποχωρεί τόσο γρήγορα όσο αναμένουν οι κεντρικές τράπεζες (σε επίπεδα που είναι διατεθειμένες να ανεχθούν, τα οποία δεν είναι απαραίτητα το 2%), είτε αντιστρέφει την πορεία του, είτε αναμένεται να ανακάμψει βάσει πολύ ισχυρότερων από τα αναμενόμενα οικονομικών στοιχείων. Πέρα από τη μείωση των επιτοκίων, οι αρχές αναγκάζονται να συνεχίσουν τη σύσφιγξη της νομισματικής πολιτικής - ίσως μετά από μια σύντομη παύση. Η ύφεση που όλοι αναμένουν το 2023 απλώς αναβάλλεται επειδή η οικονομία εξακολουθεί να «υπερθερμαίνεται», με την απειλή ότι η περαιτέρω δράση πολιτικής θα επιφέρει μια πιο διαρκή (και ίσως πιο σοβαρή) ύφεση το 2024. Πολλοί οικονομολόγοι θα ερμήνευαν τη «μη προσγείωση» ως μια «σκληρή προσγείωση που αναβάλλεται» ενδεχομένως κατά 12 έως 18 μήνες.

Η Fed ξεκίνησε να αυξάνει τα επιτόκια τον Μάρτιο του 2022 για να καταπολεμήσει το χειρότερο κύμα πληθωρισμού από τις αρχές της δεκαετίας του 1980. Έκτοτε, έχει φέρει το βασικό της επιτόκιο από το εύρος 0% - 0,25% στο 5,25% - 5,5%, ενώ ο πληθωρισμός έχει υποχωρήσει από υψηλότερα του 9% στην κορύφωσή του στο 3,2% τον Οκτώβριο.

![Κεντρικές τράπεζες: Οι μειώσεις των επιτοκίων έχουν αρχίσει – Πότε θα ακολουθήσουν Fed και ΕΚΤ [γράφημα]](/sites/default/files/styles/small_16_9/public/images/2020/07/epitokia.jpg?itok=1e2O1eqT)